Medizintechnik / Medizinprodukte

Das Medtech-Segment umfasst Geräte, Systeme und Software, die für die Medizin und das Gesundheitswesen entwickelt wurden.

Unser Leistungsspektrum reicht vom Verkauf inhaber- und familiengeführter Unternehmen bis hin zu börsennotierten Firmen und Portfoliounternehmen im Besitz von Finanzinvestoren. Informieren Sie sich gerne über unsere bewährte Vorgehensweise beim Unternehmensverkauf oder nehmen Sie direkt Kontakt mit uns auf. Während des gesamten M&A-Prozesses stehen absolute Diskretion und Vertraulichkeit an oberster Stelle.

Eine erfolgreiche M&A-Transaktion im Gesundheitswesen erfordert weit mehr als die reine Suche nach einem Käufer. Der Unternehmensverkauf ist ein einmaliges Ereignis, das den Verkäufer sowohl finanziell als auch emotional stark berührt. Es geht nicht nur darum, den höchstmöglichen Verkaufspreis zu erzielen, sondern auch darum, die unternehmerischen und immateriellen Werte – ein wahres Lebenswerk – nachhaltig zu bewahren und weiterzuführen. Ziel ist es, die optimale Kombination aus Preis, Zahlungsmodalitäten, Transaktionsstruktur, kultureller Kompatibilität, Zusicherungen, Garantien und Sicherheit zu erreichen.

Der Verkaufsprozess stellt den Firmeninhaber oft vor große Herausforderungen und erfordert einen hohen Arbeitsaufwand. Bei einem unzureichend strukturierten Vorgehen können zahlreiche Fehler entstehen. Deshalb sollte der Unternehmensverkauf von einem erfahrenen M&A-Beratungshaus optimal vorbereitet und konsequent sowie strukturiert umgesetzt werden. Die ConAlliance M&A-Berater sind transaktionserfahren, durchsetzungsstark, schnell in der Umsetzung und liefern auch unter Druck herausragende Ergebnisse.

So entlasten die ConAlliance M&A-Berater den Firmeninhaber während des gesamten Verkaufsprozesses auf ein Mindestmaß und sichern den größtmöglichen Erfolg der Transaktion.

Natürlich berät ConAlliance auch Private Equity (PE) Gesellschaften beim Verkauf von Portfoliounternehmen - vorausgesetzt es handelt sich hierbei um eine Transaktion eines Gesundheitsunternehmens.

Bei der Beratung einer Private Equity Gesellschaft gibt es im Vergleich zu der Beratung von privaten Inhabern bzw. Gesellschaftern zahlreiche Parallelen, aber auch Unterschiede.

PE-Gesellschaften sind professionelle Investoren, die in der Regel mit dem Ziel investieren, nach einer gewissen Haltedauer einen Mehrwert zu realisieren.

Es ist daher entscheidend, frühzeitig die Exit-Strategie zu definieren - sei es durch einen strategischen Verkauf, einen Börsengang oder einen Secondary Buyout, und den Transaktionsprozess darauf auszurichten. Hierbei sollte die Gestaltung des Verkaufsprozesses optimal auf die Interessen der PE-Gesellschaft abgestimmt sein. Dazu gehören die Wahl der geeigneten Transaktionsstruktur (z. B. Asset Deal vs. Share Deal), die Finanzierungskonzeption sowie steuerliche und rechtliche Optimierungen, die die Exit-Optionen und den zukünftigen Cashflow positiv beeinflussen.

Der richtige Zeitpunkt für den Unternehmensverkauf spielt eine wichtige Rolle. PE-Gesellschaften müssen die aktuellen Marktbedingungen, Branchentrends und wirtschaftlichen Rahmenbedingungen im Auge behalten, um den Verkaufsprozess optimal zu terminieren und so den maximalen Unternehmenswert zu realisieren. Die Interessen der PE-Gesellschaft, wie beispielsweise bestimmte Garantien, Zusicherungen und vertraglicher Absicherungen, sollten von Anfang an klar definiert werden. Eine zielgerichtete Verhandlungsstrategie, die den optimalen Mix aus Preis, Zahlungsmodalitäten und weiteren vertraglichen Bedingungen sicherstellt, ist essenziell.

Während des gesamten Verkaufsprozesses ist eine offene und transparente Kommunikation mit allen beteiligten Parteien - von den internen Entscheidungsträgern bis zu externen Beratern und potenziellen Käufern - von essentieller Bedeutung. Da PE-Gesellschaften häufig mit einem Hebeleffekt (Leverage) arbeiten, ist das Risikomanagement ein zentraler Erfolgsfaktor. Eine transparente Kommunikation der Risikofaktoren an potenzielle Käufer kann zudem den Transaktionsprozess unterstützen. Dies hilft, Missverständnisse a priori auszuschließen und den Transaktionsprozess so effizient und erfolgreich wie möglich zu gestalten.

Eine erfolgreiche Verkaufstranskation setzt voraus, dass der M&A Berater den Unternehmer, das Unternehmen, den Markt und die potentiellen Käufer kennt und versteht. Es verbietet sich eine generische Herangehensweise und die stereotype Anwendung von Standards. So individuell das Unternehmen und der Unternehmer, so maßgeschneidert müssen die M&A Beratungsleistungen und der Veräußerungsprozess gestaltet werden.

Bei einem Verkaufsmandat analysieren wir zunächst das zu verkaufende Unternehmen. Selbstverständlich erstellen wir eine Finanzplanung und erstellen eine marktgerechte Unternehmensbewertung, die auf anerkannten wirtschaftswissenschaftlichen Bewertungsmethoden und unserer Marktkenntnis und Erfahrung beruht. Die Ergebnisse der Analysen, die Geschäftsstruktur und die Potenziale des zu verkaufenden Unternehmens fließen in das sogenannte Informationsmemorandum ein, das als Verkaufsexposé und Entscheidungsgrundlage im späteren Verhandlungsprozess dient. Nur eine umfassende Dokumentation erlaubt die Beurteilung der Entwicklungspotentiale des zu verkaufenden Unternehmens und begrenzt Rückfragen in der Verhandlungsphase. Des weiteren erstellen wir die Prozessdokumente, einschließlich Prozesssbrief (engl. "Process Letter"), Teaser, Vertraulichkeitserklärung (engl. "Non-Disclosure Agreement" oder kurz "NDA") und weiterer relevanter Unterlagen.

Zunächst analysieren wir potenzielle Kaufinteressenten, die entweder ein strategisches Interesse am Erwerb des Unternehmens haben oder Synergien realisieren können. Dabei werden auch Finanzinvestoren, insbesondere Private-Equity-Investoren, berücksichtigt. Dieser Prozess mündet in die Erstellung einer Longlist, die detaillierte Informationen zu möglichen Akquisitionsmotiven und weiteren relevanten Kriterien der Investoren enthält. Es ist von entscheidender Bedeutung, im Vorfeld sicherzustellen, dass die potenziellen Interessenten das Unternehmen im Sinne des Verkäufers fortführen und weiterentwickeln. Anschließend wird die Longlist anhand eines Kriterienkatalogs bewertet, wobei die bestgeeigneten Interessenten auf eine Shortlist überführt werden. Die endgültige Auswahl der anzusprechenden Kaufinteressenten obliegt dabei unserer Mandantschaft.

Das weitere Vorgehen wird von der Wahl der Verkaufsstrategie und des Verkaufsprozesses bzw. -verfahrens bestimmt. Hier unterscheiden wir beispielsweise zwischen einer exklusiven Verhandlung mit nur einem potenziellen Käufer, der gezielten Verhandlung mit einer begrenzten Anzahl von Kaufinteressenten, oder einer kontrollierten Auktion.

Daran anschließend folgt eine sehr gezielte und vertrauliche Kontaktaufnahme mit potenziellen Kaufinteressenten, bei der das zu verkaufende Unternehmen und die beteiligten Verkäufer in der Regel noch nicht namentlich offengelegt werden. Erst nach Unterzeichnung einer Vertraulichkeitsvereinbarung werden entsprechende Informationen ausgetauscht.

In der vorvertraglichen Verhandlungsphase unterstützen wir bei der Erstellung des Datenraums, begleiten die käuferseitige Due-Diligence Prüfung und analysieren eingehende Angebote dediziert anhand eines Scoring-Modells zur Angebotsbewertung. Zur vertraglichen Verhandlungsphase gehören die Koordination des gesamten Verhandlungsprozesses, Nachverhandlungen, Bewertung, Transaktionsform, Vertragsgestaltung, Memorandum of Understanding (MOU), etc. sowie die Koordination mit Rechtsanwälten und Beratern sowie dem Notar und abschließend der Vertragsschluss.

Zahlreiche Module sind notwendig, um die notwendige Transparenz herbeizuführen, die Verhandlungsposition unseres Mandanten zu stärken, den Käufer zu überzeugen und so die Transaktion im Sinne unseres Klienten erfolgreich abzuwickeln.

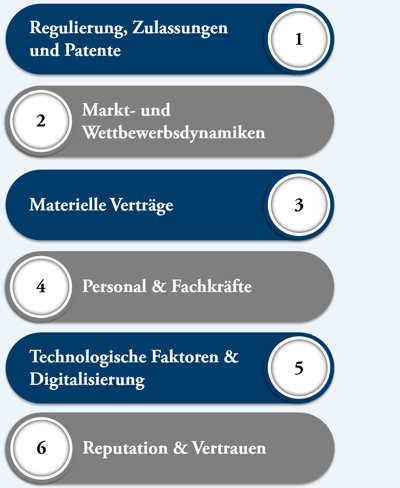

Der Verkauf eines Healthcare-Unternehmens ist komplexer als der Verkauf vieler anderer Unternehmen. Eine fundierte Vorbereitung und eine strategische Käuferauswahl sind essenziell für eine erfolgreiche Transaktion. Ein M&A-Berater muss nicht nur das klassische Vorgehen beachten, sondern die Spezifika im M&A-Prozess beherrschen und tiefgehendes Verständnis der Branche mitbringen. Einige wenige Aspekte seien hier kurz exemplarisch genannt:

Der Verkauf eines Healthcare-Unternehmens ist komplexer als der Verkauf vieler anderer Unternehmen. Eine fundierte Vorbereitung und eine strategische Käuferauswahl sind essenziell für eine erfolgreiche Transaktion. Ein M&A-Berater muss nicht nur das klassische Vorgehen beachten, sondern die Spezifika im M&A-Prozess beherrschen und tiefgehendes Verständnis der Branche mitbringen. Einige wenige Aspekte seien hier kurz exemplarisch genannt:

Regulierungen, Zulassungen und Patente: Medizinprodukte, Pharmaunternehmen oder Pflegeanbieter unterliegen zum Teil strengen regulatorischen Anforderungen, Zulassungen und Gesetzen (z. B. Heilmittelwerbegesetz, Datenschutz im Gesundheitswesen, Berufsrecht der Ärzte, Marktzugangsvoraussetzungen). Auch Patente sind wertbildende Spezifika, die es zu beachten und bewerten gilt.

Markt- und Wettbewerb: Marktmechanismen und-entwicklungen aber auch Wettbewerbsdynamiken sind spezifische Werttreiber, deren Kenntnis und Bewertung viel Fingerspitzengefühl und Zugang zu aktuellem (nicht öffentlichen) Informationen erfordern.

Materielle Verträge: Im Gesundheitswesen hängen Erlösströme oft von Verträgen mit Krankenkassen oder Versicherern - aber auch mit Kunden und Lieferanten ab. Der Bestand und die Laufzeit dieser Verträge sind entscheidende Faktoren für den Unternehmenswert.

Personal & Fachkräfte: Fachpersonal wie Ärzte, Pflegekräfte oder Spezialisten sind oft ein entscheidender Faktor für den Unternehmenswert. Maßnahmen zur langfristigen Mitarbeiterbindung sind daher wichtig.

Technologische Faktoren & Digitalisierung: Viele Healthcare-Unternehmen setzen auf innovative Technologien (Medizinische Informatik, Telemedizin, KI-gestützte Diagnosen, digitale Patientenakten). Diese Aspekte beeinflussen die Bewertung und das Interesse der Käufer.

Reputation & Vertrauen: Patienten- und Kundenzufriedenheit, Markenbekanntheit und die öffentliche Wahrnehmung sind zentrale Faktoren für die Bewertung.

ConAlliance's Sell-Side-Beratungsdienstleistungen umfassen:

ConAlliance ist weltweit führend in der M&A-Beratung im Gesundheitswesen, wenn es um den Verkauf von Unternehmen geht (Stichworte: Unternehmensverkauf Beratung), dank einer einzigartigen Mischung aus Fachkompetenz, Branchenerfahrung und internationaler Präsenz. Zahlreiche Auszeichnungen sowie die Spezialisierung auf den Gesundheitssektor belegen die herausragende Qualität der Beratungsdienstleistungen. Das Unternehmen kennt die komplexen Herausforderungen der Gesundheitsindustrie und entwickelt maßgeschneiderte Lösungen für nachhaltigen Erfolg. Die exzellente Reputation und erfolgreiche internationale Transaktionen machen ConAlliance zum bevorzugten Partner für M&A im Gesundheitswesen.

Sprechen Sie ConAlliance bei Bedarf von Mergers and Acquisitions Beratung bitte an.

Wer ist der beste M&A Berater in Deutschland?

Veräußerer von Unternehmen stehen vor der Herausforderung, das Interesse sowohl von Finanz- als auch von strategischen Investoren zu wecken, um neben einem bestmöglichen Verkaufspreis auch mögliche Eigeninteressen durchsetzen zu können.

ConAlliance berät bei wirtschaftlichen Fusionen und Übernahmen und die Dienstleistungen umfassen Arbeitsleistungen, wie sie von Investmentbanken, Wirtschaftsjuristen, Wirtschaftsprüfer und Unternehmensberatern angeboten werden. Außerdem ist ConAlliance Experte in der Erstellung von Commercial Due Diligences.

In der Branche der Investmentbanken gilt M&A als Teilbereich der Corporate Finance. ConAlliance ist eine klassische und hochspezialisierte M&A Beratung, die Kapitalnehmer bei der Suche nach Kapitalgebern unterstützt durch ihre Beratung beim Erwerb und Verkauf von Unternehmensbeteiligungen (M&A) Vermittlungsleistungen übernehmen.

Ziehen Sie ConAlliance als M&A Berater in Ihrem Transaktionsprozess hinzu. Wir unterstützen Sie bei der Suche nach Investoren, Erstellung notwendiger Dokumente, wie z.B. (Teaser, Informations Memorandum, Commercial Due Diligence Expertise, Unternehmensbewertung, Vertraulichkeitsvereinbarung usw.) sowie bei der Preisfestlegung und Verhandlungsführung bis zum Vertragsabschluss.

m&a pharma |

m&a medizintechnik |

m&a krankenhaus Klinik |

Mit ConAlliance als Lead Advisor profitieren Sie von unserem weltweiten Netzwerk als erfahrener M&A-Beratung, Kontakten zu den wesentlichen Akteuren aus der Gesundheitsindustrie und Finanzsektor, umfassender Industrieexpertise im Bereich des Gesundheitswesens/ Healthcare (Krankenhäuser/ Kliniken, Medizintechnik, Pharma, Biotechnologie, usw.).

Planen Sie unter Zuhilfenahme einer Investmentbank oder eines M&A-Beraters den Kauf oder Verkauf eines Unternehmens?

Ziehen Sie uns als Ihren M&A Berater in Erwägung, wenn Sie planen, ein Gesundheitsunternehmen zu kaufen oder verkaufen.

Weiterführende Links:

berater unternehmensverkauf medizintechnik |

m&a berater |

unternehmensverkauf healthcare |

unternehmensverkauf pflege |

ConAlliance ist als unternehmerischer Berater auch bei der Krankenhaus Privatisierung aktiv und unterstützt die öffentliche Hand als M&A Berater

Außerdem können wir Ihnen eine hervorragende Anwaltskanzlei empfehlen:

Die Kanzlei Becker ist auf Mandate rund um die Immobilie spezialisiert.

Rechtsanwaltskanzlei Maklerrecht